Se trata de un sistema de gestión del IVA basado en el Suministro Inmediato de Información (SII).

- Los contribuyentes obligados al SII (y aquellos que voluntariamente decidan utilizarlo) deben enviar el detalle de los registros de facturación en un plazo de cuatro días a través de la Sede electrónica de la Agencia Tributaria.

- No tienen la obligación de presentar los modelos 347 (operaciones con terceras personas), 340 (libros registro) y 390 (resumen anual del IVA).

- Los contribuyentes pueden contrastar la información de sus Libros Registro con la información suministrada por sus clientes y proveedores siempre que estén también incluidos en el sistema.

Este sistema de gestión del Impuesto sobre el Valor Añadido se basa en la llevanza de los Libros Registro del Impuesto a través de la Sede electrónica de la AEAT mediante el suministro cuasi inmediato de los registros de facturación.

El SII consiste, básicamente, en el suministro electrónico de los registros de facturación, integrantes de los Libros Registro del IVA. Para ello, deben remitirse a la AEAT los detalles sobre la facturación por vía electrónica (mediante servicios web basados en el intercambio de mensajes XML, o en su caso, mediante la utilización de un formulario web), con cuya información se irán configurando, prácticamente en tiempo real, los distintos Libros Registro. Pero no se trata de remitir las facturas concretas de los contribuyentes.

En el supuesto de facturas simplificadas, emitidas o recibidas, se pueden agrupar, siempre que cumplan determinados requisitos, y enviar los registros de facturación del correspondiente asiento resumen.

El colectivo incluido obligatoriamente en el “SII” está integrado por todos aquellos sujetos pasivos cuya obligación de autoliquidar el Impuesto sobre el Valor Añadido sea mensual:

- Grandes Empresas (facturación superior a 6 millones de €)

- Grupos de IVA

- Inscritos en el REDEME (Registro de Devolución Mensual del IVA)

Este colectivo cuenta con sistemas desarrollados de software que se encuentran en disposición de adaptar para dar cumplimiento al envío de los registros de facturación en un plazo de cuatro días (excluidos sábados, domingos y festivos nacionales).

De forma adicional cualquier otro sujeto pasivo que así lo quiera puede optar por su aplicación. El ejercicio de esta opción permite mantener el período de liquidación trimestral. Deberá permanecer en el sistema al menos durante el año natural para el que se ejercita la opción. La opción por la aplicación del SII deberá realizarse durante el mes de noviembre anterior al inicio del año natural en el que deba surtir efecto.

Los plazos para subir las facturas son los siguientes:

1. Facturas expedidas:

Si hablamos de la información de las facturas expedidas, habrá que hacerlo en el plazo de cuatro días naturales desde la expedición del documento.

Si se trata de facturas expedidas por el destinatario o por un tercero, el plazo aumenta a los ocho días naturales.

Sea como fuere, suministro de información debe hacerse antes del día 16 del mes siguiente a aquel en que se hubiera producido el devengo del Impuesto correspondiente a la operación que debe registrarse.

2. Facturas recibidas:

En el caso de las facturas recibidas, la información debe ser remitida en un plazo de cuatro días naturales desde la fecha en que se produzca el registro contable de la factura.

Siempre antes del día 16 del mes siguiente al periodo de liquidación en que se hayan incluido las operaciones correspondientes.

Y si hablamos de operaciones de importación, los cuatro días naturales se deberán computar desde que se produzca el registro contable del documento en el que conste la cuota liquidada por las aduanas.

Siempre antes del día 16 del mes siguiente al final del periodo al que se refiera la declaración en la que se hayan incluido.

LIBRO REGISTRO DE FACTURAS EXPEDIDAS

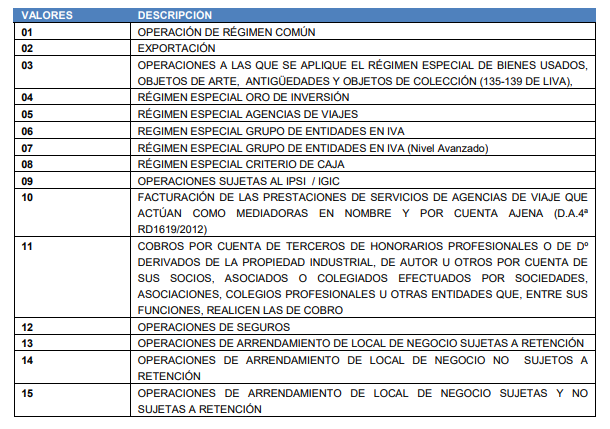

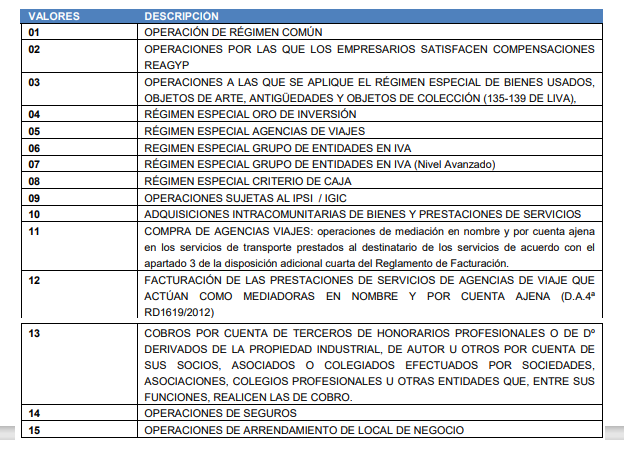

Las operaciones incluidas con sus correspondientes claves son:

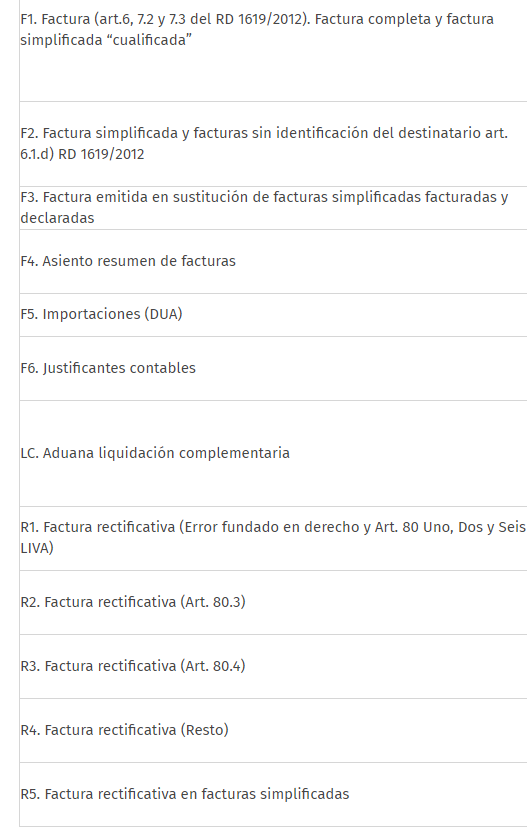

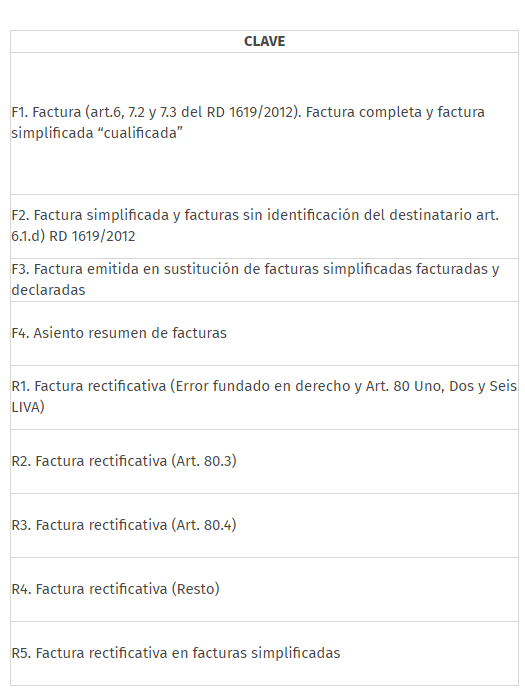

El tipo de facturas expedidas es el siguiente:

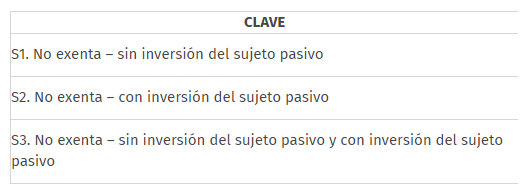

La calificación del tipo de operación sujeta / no exenta es el siguiente:

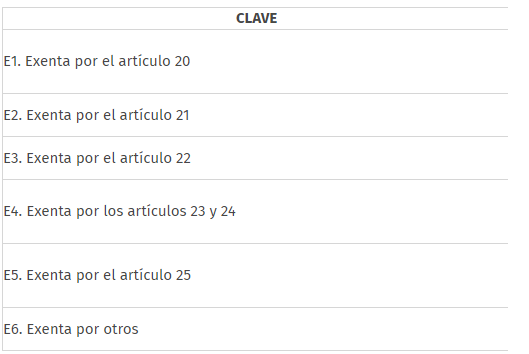

La causa de exención de operaciones sujetas y exentas es la siguiente:

LIBRO REGISTRO DE FACTURAS RECIBIDAS

Las operaciones incluidas con sus correspondientes claves son:

El tipo de facturas recibidas es el siguiente:

ÁREA CONSULTING

ASESORÍA FISCAL EN MADRID | Pozuelo de Alarcón

Auditoria de cuentas, asesoría fiscal, contabilidad, reestructuración empresarial, concursos de acreedores.

Comentarios recientes